来源影片

前言

欢迎来到晚安,欢迎看金钱爆,我是杨时光带着金钱背后的故事

我看到这几天呢,昨天特别明显呢,过去这两週越来越多人,对于我们对于世界分析的方法,有一些基础的一些误判呢

我们作为一个跟大家解读,因为每天28分钟,要讲一个完整的一个系统分析,其实非常困难的,所以我们在4月8号4月22号,在台湾的北中南,会做这个线下的见面会,那比较有长的时间,超过一个小时时间,可以把我们对于国际金融市场,跟目前的政治的一个週期,进行完整的系统分析

那因为时间关係,所以每天我们这个世界新闻那么多,要快速的往前去这个预测未来,所以在节目当中,其实有时候世光这个脑快嘴更快,所以很多让人误解的地方,我们今天就要重新把昨天的题目,再详细的解读一次

所以今天的标题,我们放弃了这个不管是Google,跟YouTube的关键字,为什么?因为我们今天要讲上课了,这不会是关键字,但仍然希望对于我们金钱爆的热爱,节目的粉丝,进行一个完整的一个说明,让大家了解到,美国是如何用,金融的手段来收割全球的财富

今天就是完整版的,甚至把昨天我引用的 BARRON 週刊的原文给带了出来,还有同时经济学家的模型也带了出来,让他了解到,到底是怎么操作全球的财富

很多的这个大陆粉丝说我是美吹,这是大陆永远美吹就吹美国,美国好,我要讲人不要看他说什么要看他做什么,这个蛮遗憾的,因为我知道大陆很多人每天讲爱国,反美这是工作,但一旦有移民拿绿卡的机会,那义不容辞,因为移民美国是生活

世光对于大陆最近的发展很多批评,可是我做什么,还回想到这个我们家的小朋友,要出国留学,那我选择的是回到我热爱的祖国,送到了这个上海去念高中,所以不是我说什么,而是我做什么,所以很多人挑战说,只要讲到大陆今天的问题,就是美吹,那难道问题不能讲明吗,不能讲清楚吗

最近我还不断收看这个温铁军的视频,就发现这个所谓的三农经济学家,他的这个经济意涵或马克思,我觉得没读好,我说真的,这完全玩弄一些经济学的术语,非常好听,可是狗屁不通,我直接讲了

所以很多大陆粉丝,对我很多批评指教,不要听我说什么,看我做什么,因为我相信,我有很多的选择可以去美国念书,可以去英国念书,把我家小朋友受到很好的环境,我有这个能力,可是我还是选择去上海读书,让他跟随这个伟大祖国的復兴,这个过程可能艰辛,也很辛苦,跟大家一起隔离这个感受,这一段时间的一个发展,我相信这会成为他将来成长的一个重要的养分,所以不要看我说什么要看我做什么

所以有些大陆的粉丝批评我美吹,这个我就说就这句话,不要看我说什么,看我做什么,其实用这个去检视很多人的标准就很清楚,所以我们只是要针对这个事情做一个观察

那另外说,世光怎么看好美国了,不是看好美国,是美国这个泡沫要爆了,美国撑不下去,我们从去年开始分析,美国的升息跟紧缩窗口,其实非常非常小,因为他没有能力做大幅的紧缩,可是没有想到在一系列的操作下之后,美国经济还真可能爆,也有可能爆不了软着陆,可是不管爆硬着陆还是不爆软着陆,都要全球买单

这是一个相对概念,一定是他竞争对手在很多的政策,出现了严重的失误,导致美国爽歪歪,我搞了10年的低利率,量化宽松,靠泡沫来修饰我过去美国做的错误,就最后仍要全球买单,这是我要特别观察,不是看好美国,而是相对美国在这次处理在过去的乘客当中,做的非常的漂亮,那这个漂亮原因是别人做的都很丑,就这个结论解读

那另外讲到金融资本跟产业资本,这就更不要讲了啦,你看听说马云回大陆,马云算是实业资本家,但你说蚂蚁进化变金融资本家,这就是乔治用的概念

你看这个马云我叫什么,马干干越去哪里都非常低调,像过街老鼠一样叫马干干,那另外呢干干这个爽爽叫做王爽爽,王健林叫王爽爽,中国把人民搞那么痛苦的一些地产家,每个都爽歪歪,所以王爽爽对马干干,什么时候变王干干变马爽爽,中国就有救了,你懂意思吗,现在是王爽爽王健林 ,刚好这是金融资本家的代表,那另外是实业资本家的叫马干干,马云马干干,对所以有一天变王干干变马爽爽,那我觉得中国,这个实业资本这个先进製造业,搞先进服务业就有救了

所以我们直接判断今天更好笑,海南省为了救经济,说这个民企,民营企业家

民间这个私人部门企业家就算犯法,能不办就不办

你知道这个真神奇知道吗,这个文件大过法律,能不办就不办,为了挽回企业家,就算企业家犯法能不办就不办,这是什么样逻辑,所以各位这种政策出台就知道背后已经告诉我们答案了

不管美元涨还是美元跌,港币每天都贴在弱区间在地上被摩擦,美元涨港币也是7.85,美元跌港币还是7.85,这代表什么意思,大量的资本在从香港流出,香港哪来那么多资本,那这资本哪里来的,大家就知道了,所以管理美元强美元弱,港币都在地上被摩擦

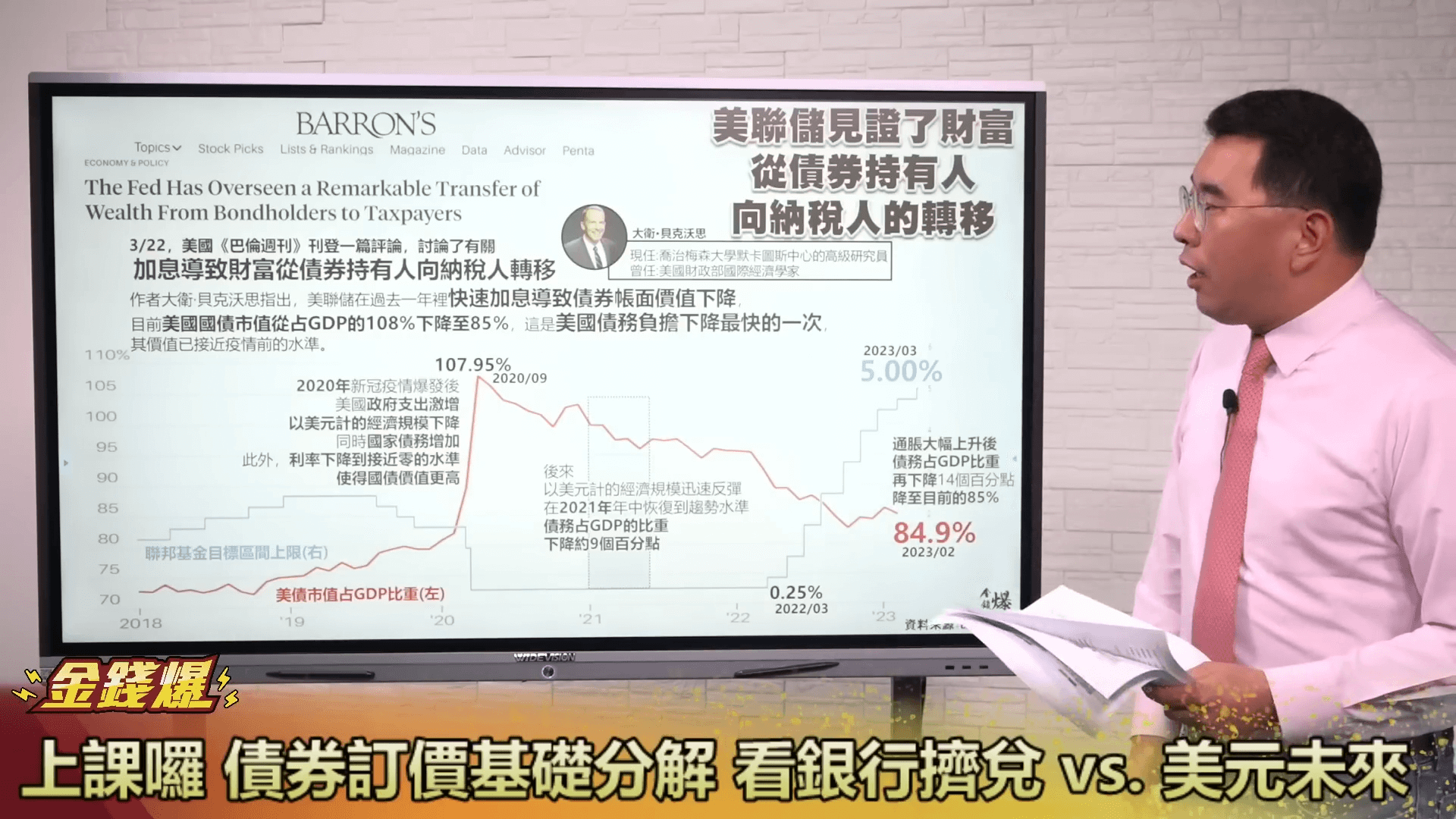

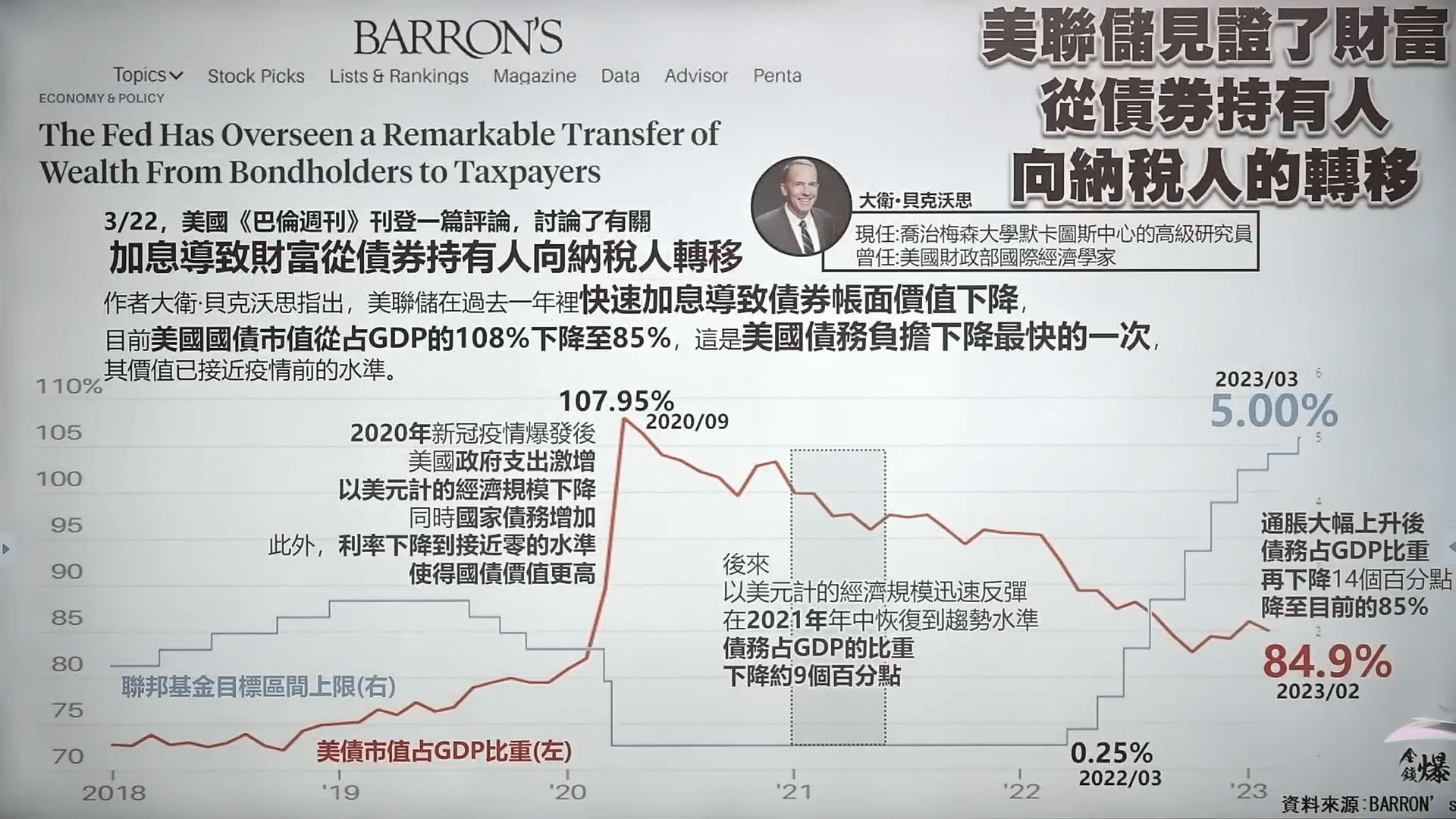

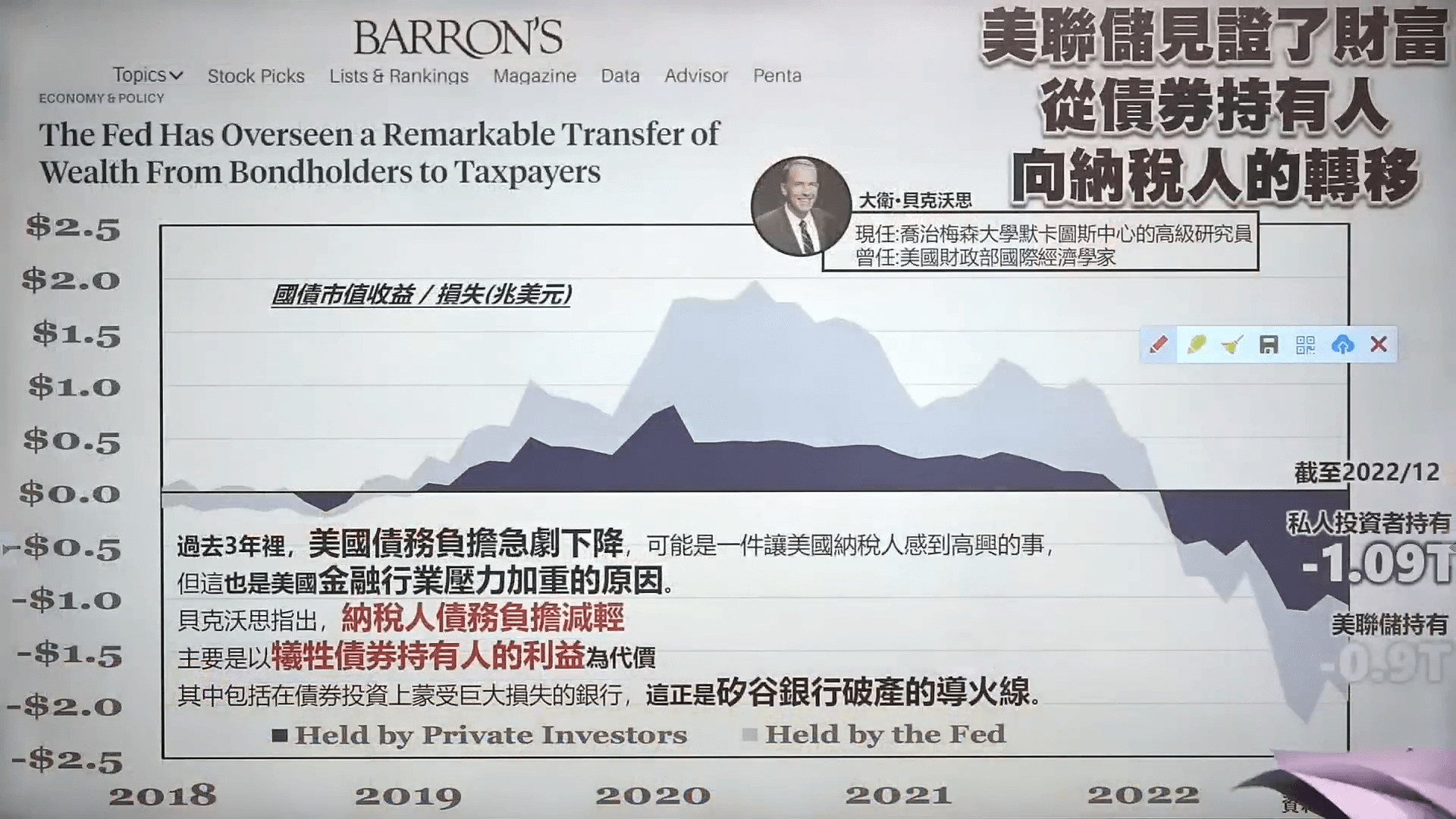

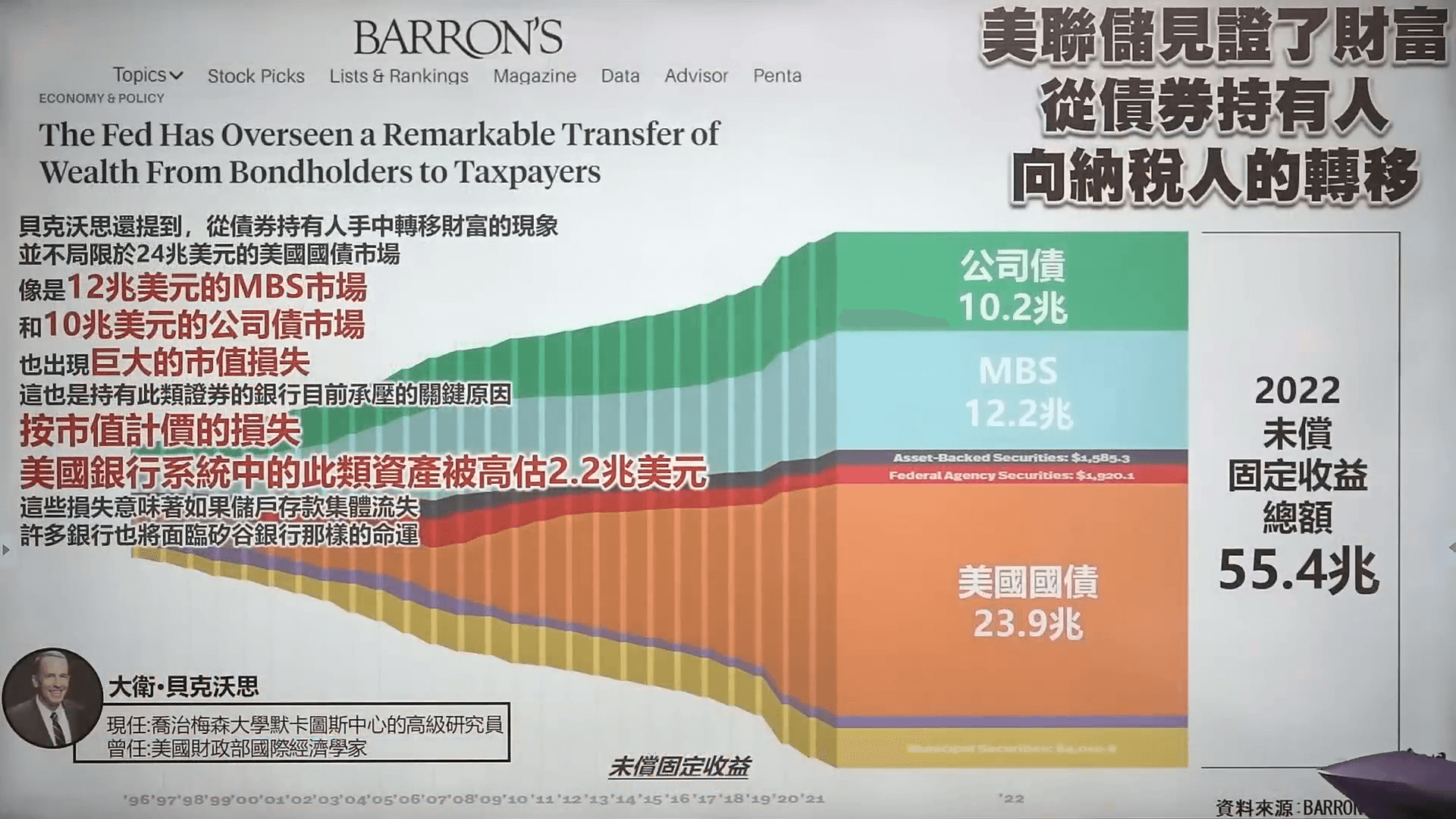

美联储见证了财富从债券持有人向纳税人转移

所以今天最后一个我们要提到,为什么美元最近不够强,我跟大家做分析做观察,叫从 BARRON 週刊在上礼拜一个专刊来进行分析

这个3月22号3月隔一个礼拜,是由这个大卫贝克沃思所做的撰述,他是乔治梅森大学的一个高级研究员,曾经担任美国财政部的国际经济学专家,他投书写了这篇文章

加息导致财富,从债券持有人向纳税人转移

这是他整个标题的重点,看到没有,要特别做观察,这就是美国甩杠杆,甩债务甩包袱的终极手段,这个大卫把这个逻辑,把整个图表拉出来给大家做分析

所以我们今天要回应,昨天很多金钱爆的粉丝底下的留言,当然我知道很多的粉丝是沉默不发声的,所以今天我们重新讲一些,债券的基础课程,债券是如何定价的,债券是如何形成市价的,殖利率是如何形成的

那因为看到很多粉丝留言,我发现可能大家基础的经济不了解,财务的不了解,所以我们今天可能让,很多的好朋友稍微委屈一点点,我们从基础课讲一下,很少回头讲题目的,所以大家掌握这个机会,让大家对债券的定价,跟从债券的定价,来看待美国是如何操作,金融财富的转移

先看大卫贝克沃思提到,美联储过去一整年,过去1年的快速加息,导致债券的帐面价值下滑,等一下我们要做实务的解读,让大家了解到债券怎么做

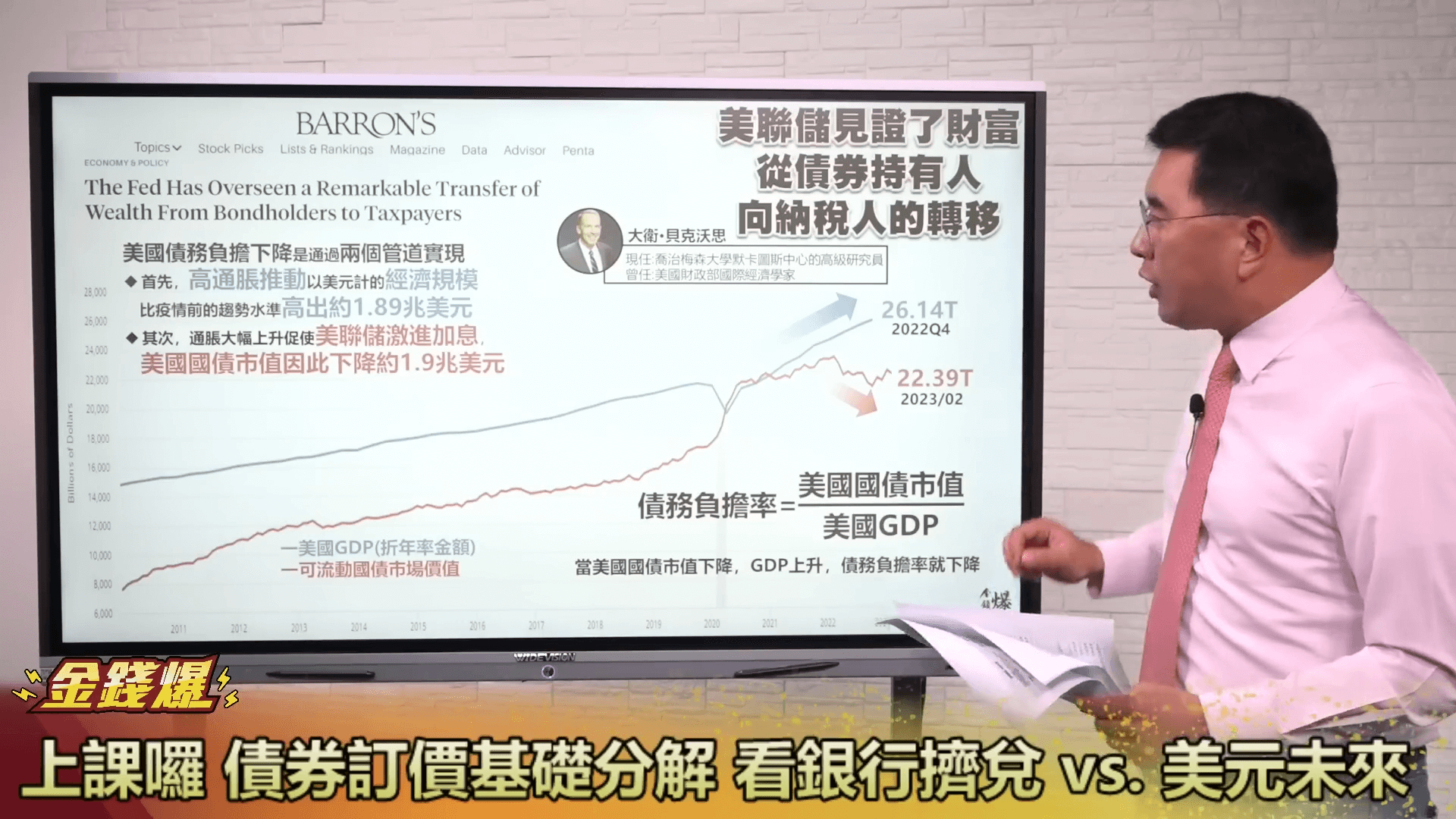

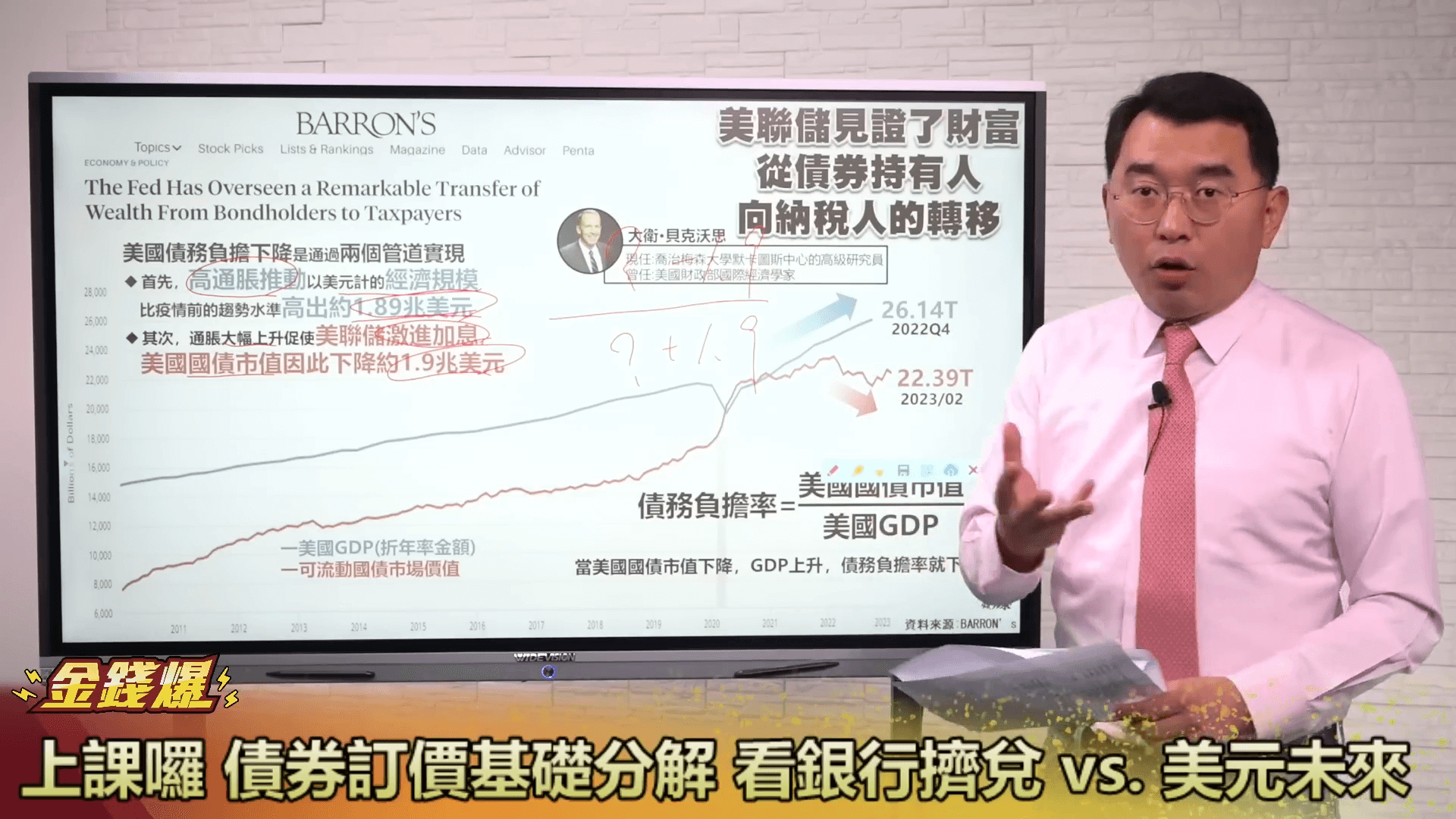

美国国债的市值从GDP的108%下降到85%,这是美国债务负担,可以讲有史以来下降最快的一次,而目前从美国国债市值在美国GDP的比重,已经回到了疫情前的水准,也就是美国在2020年2021年向拜登政府的,三轮将近2兆的财政刺激,没有从美国的纳税人口袋掏出一块钱,美国的三轮财政刺激,2兆的财政补贴乱发钱,这个钱由全球的债券持有人共同买单,不用美国纳税人掏一分钱,这就是一个很重要的一个过程

所以图表也他有提供,第一个我们配合了一个美联储的升级结构,那另外再看到美国债券,尤其是国债市值,市场的价值,市值就价格的总和,他占GDP比例从108%一路下滑到85%,这个惊人的操作值得大家学习

所以我昨天提到这个2011年,德国他的这个债务佔GDP大概是78%,到了2018年的时候,德国债务在均比例大概到71%,也就一年降1%,德国已经紧衣缩食,才一年降1%

我们看美国从2020年到2020年3月,大概就是一年两年三年吧,两年半的时间,两年半的时间可以把美国的,国债的市值占据比例从108%降到85%,占了大概有23%,一个月降 1%,人家是一年降 1%

德国人努力做工具机,努力做化学品,努力生产宾士宝马,不如美国人按个按键,债务就没有了,叫德国人买单,叫日本人买单,叫中国人买单,这就是我们看到这个报告的,一个我们的解读的地方

所以我们昨天讲很多人听不懂,所以我们今天把这个专题拉回来,重做详细一遍,让大家了解到到底是怎么做的,这要特别了解哦 ,因为你要知道怎么做,才知道为什么美国,在金融资本操作当中那么强

这个我们要观察,我们昨天节目有提到的,这个不要老是挑战我,有时我们讲的快,因为每天新闻好多,市场不断的往前变动,要回头讲,其实会浪费有些观众的时间,可是我觉得这个专题很有价值,因为我看到大量的留言,就发现这个普遍性问题,这不是少数观众粉丝过来黑,过来砸场,我发现是一个这多数观众可能不懂债券的问题,所以我们特别直接讲,这也是承先启后,美国的银行挤兑不会结束,全球的资产挤兑也才刚刚开始

好再讲回原问题,过去3年里,美国的债务负担急剧下降,这可能是让,美国纳税人感到高兴的事情,这是因这也是因为,美国金融行业压力快速加重的原因,越大量的债务,转到银行来进行负担,纳税人的债务负担减轻,主要是以牺牲债券持有人的利益作为代价,所以在债券大量投资的金融机构进行了一个风险蒙受巨大损失,才是硅谷银行破产的导火线

所以从整个国债的市值,就股票市值一样嘛,台积电市值、联电市值、贵州茅台市值、微软市值,那把这些一个市场的股票全部加起来,就是一个股市的总市值

那现在这个债券市值在2020年之前,2021年之前都是不断的累积收益,可在过去这一年不到的时间,快速的被消耗掉

其中私人投资部门,大概承担了1.1兆美金的国债的市值减损,而美联储大概其中,损失了9,000亿美金,美联储不怕,用美联储印钞的,所以美联储大概,负担了其中的9,000亿美金,所以一来一回,国债市值大跌,彻底的让美国财政部,可以大手大脚的来进行债务的扩张,经济的刺激

那美国债务负担是怎么解决的呢?

在这篇文章也提到第一个,高通胀推动,以美元做计价的经济规模大幅成长,就是印钱换成长,发债换成长,盖铁公鸡都太慢了啦,直接发钱

那这个发钱引发了过度消费,但就现在通胀的问题,可是因为高通胀,也让美元计价的美国GDP,较疫情的趋势水准,额外的多出了1.9兆美金,这是我们之前节目提到的,零售销售不可持续,美国经营成长不可持续,就在这边,就是因为高通胀,带来的额外的经济效果

那通胀大幅上升,导致美联储激进加息,另外美国国债市值跌了1.9兆美金,所以我们来看一下,分母加了1.9兆,分子减了1.9兆,这就是答案,为什么美国的民务债务市值占GDP比例会从108%降到85%

美国债务佔 GDP 为什么从108%降到85%?

这是个小学的数学能力,分子变小了而分母变大了,所以债务负担比例大幅的降低,这就是3月20号这个 BARRON 週刊所做的一个专题,我觉得非常有意思

因为我常讲,美国只有阳谋没有阴谋,你会以为他有阴谋,是因为你不懂他的阳谋,你不懂的事情就当做是阴谋,很多人这样处理,那所以我有时开玩笑叫阴谋论,就是我们对于很多未知的事情,他是客观存在但我未知,我们就当做阴谋,事实上假如你多读点书,有一点点知识就知道他是客观存在,就等待你入瓮,那你入瓮,你会掉到这坑里面,也不是因为你知识不足,或政策判断失误,而是有其他的因素,譬如说选票压力,譬如说连假压力,譬如说经济发展压力,等等的压力让很多的决策者明知前方有陷阱,也没办法把一隻脚,掉到这些里面而不可自拔

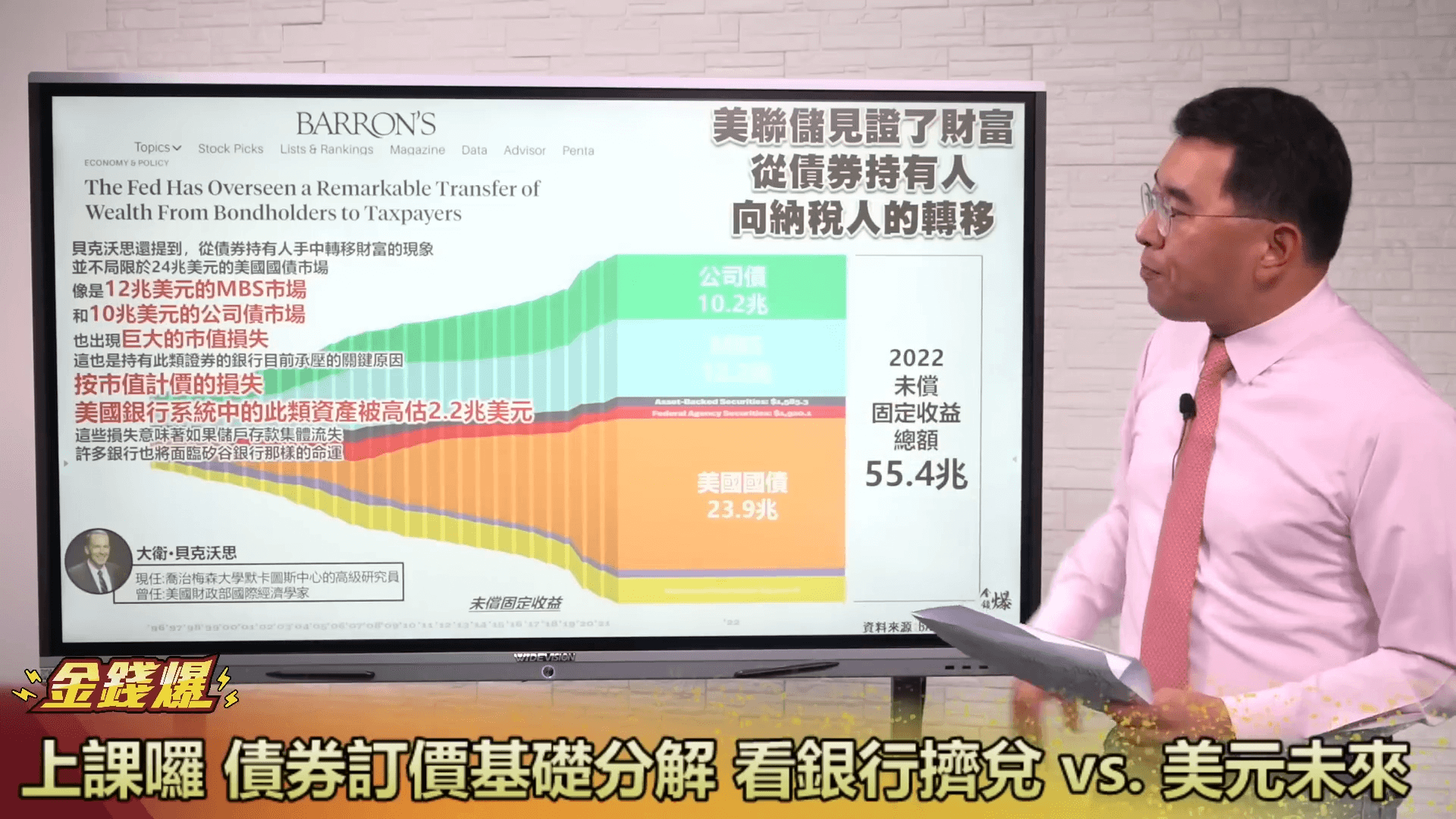

那我们在网上观察,因为除了美国国债市值是24兆美金之外,另外还有12兆就是抵押贷款的证券化的商品市场,还有10兆美金的美国公司债市场,同样出现了大幅的减损,所以此类这些资产总共目前躺在金融业的资产负债表当中,大概有2.2兆被高估

那2.2兆恰恰就等于美国银行业的资本准备,所以这个风险这个挤兑,我们不叫雷曼,我们叫做慢雷,因为他是不断的延续发生

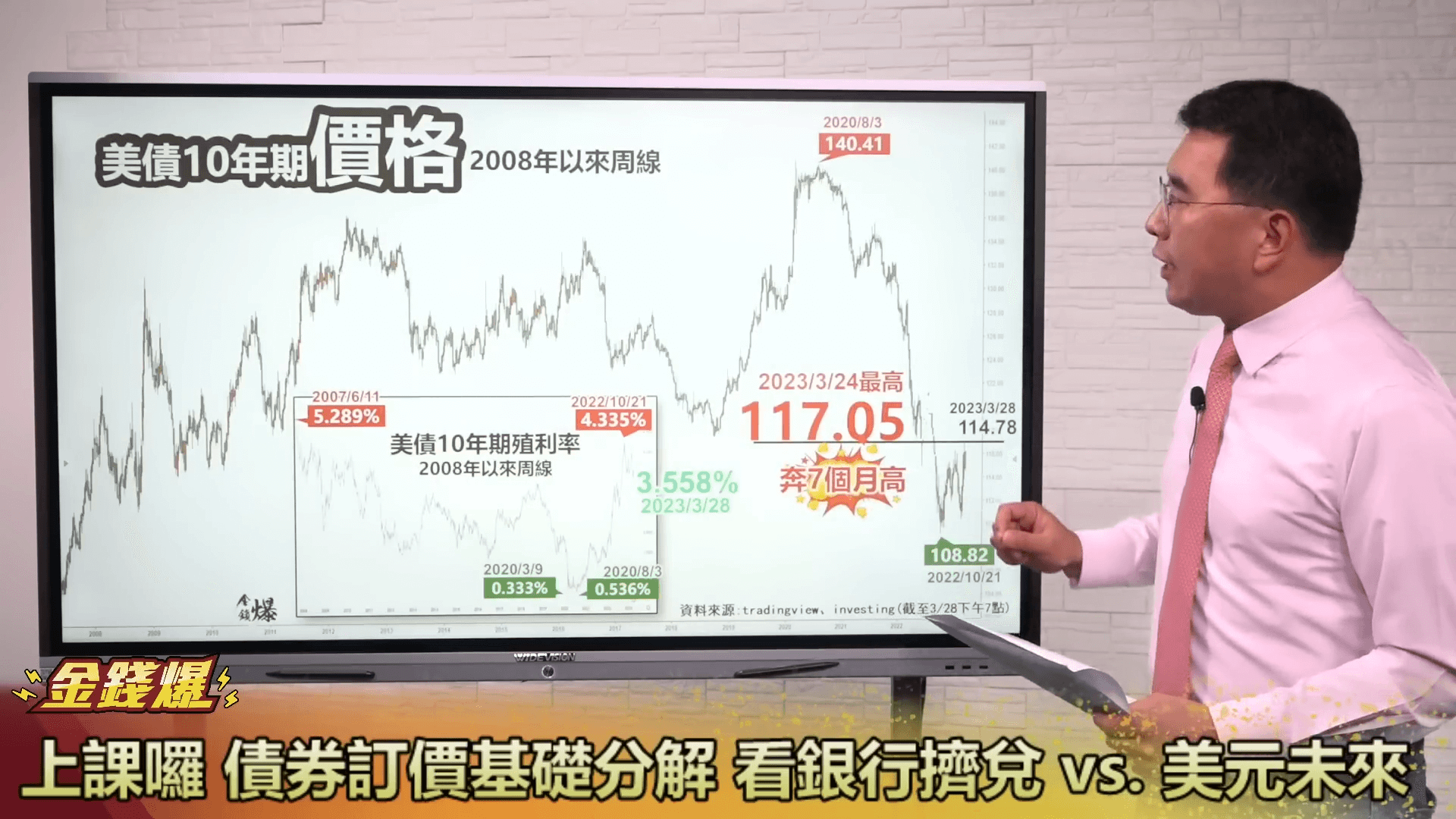

讲完这边,大家就知道这金钱爆风格,所以我们今天要开始讲到一点基础课,让大家了解到,上面是美国国债的期货价格,这边是美国国债的利率,我们先不砍利率我们砍价格

你要买单买这边,你要卖单卖这边,这是我们从这个波段处做观察,可是从现在观察,从2022年以来的价格,其实前面的这一大块,全部被套牢,不管你多会低买高卖,很会冲浪,到头来全部被套死在这个大山丘上面,因为现在价格在这边,这是国债价格

所以过去10年投资债券的投资人,你假如在2017年卖掉,恭喜你,你在2018年卖掉,价格不好,你在2019年卖掉,太聪明,你到2020卖掉,你卖到最高价,假如你一直抱,你一直抱,你一直抱,抱到现在全军复没

所以中间有人赚有人陪,只要你还在这个市场当中,当然你就躲不开最终买单的时刻,养了10年,用6个月的时间把你杀光,这就是一个大坑,那这个大坑怎么来的,就是长期0利率必杀的结果,0利率必杀,可是哪一天杀我不知道

包括杀债市、杀股市、杀房市,必杀,我们知道结局必死,可是世光你会活到58岁阵亡,还是63岁死掉,还是7岁烂掉不知道,但我们知道我已经死掉兼烂掉,可是必死,所以10年的养多,就为这6个月的杀多,一次全部抓起来,全部成为美国人过度消费,跟美国在次级泡沫破灭之前,等等的结构问题,帮他买单

美国也要负担,但全球都被拖下水,那怎么拖下水呢

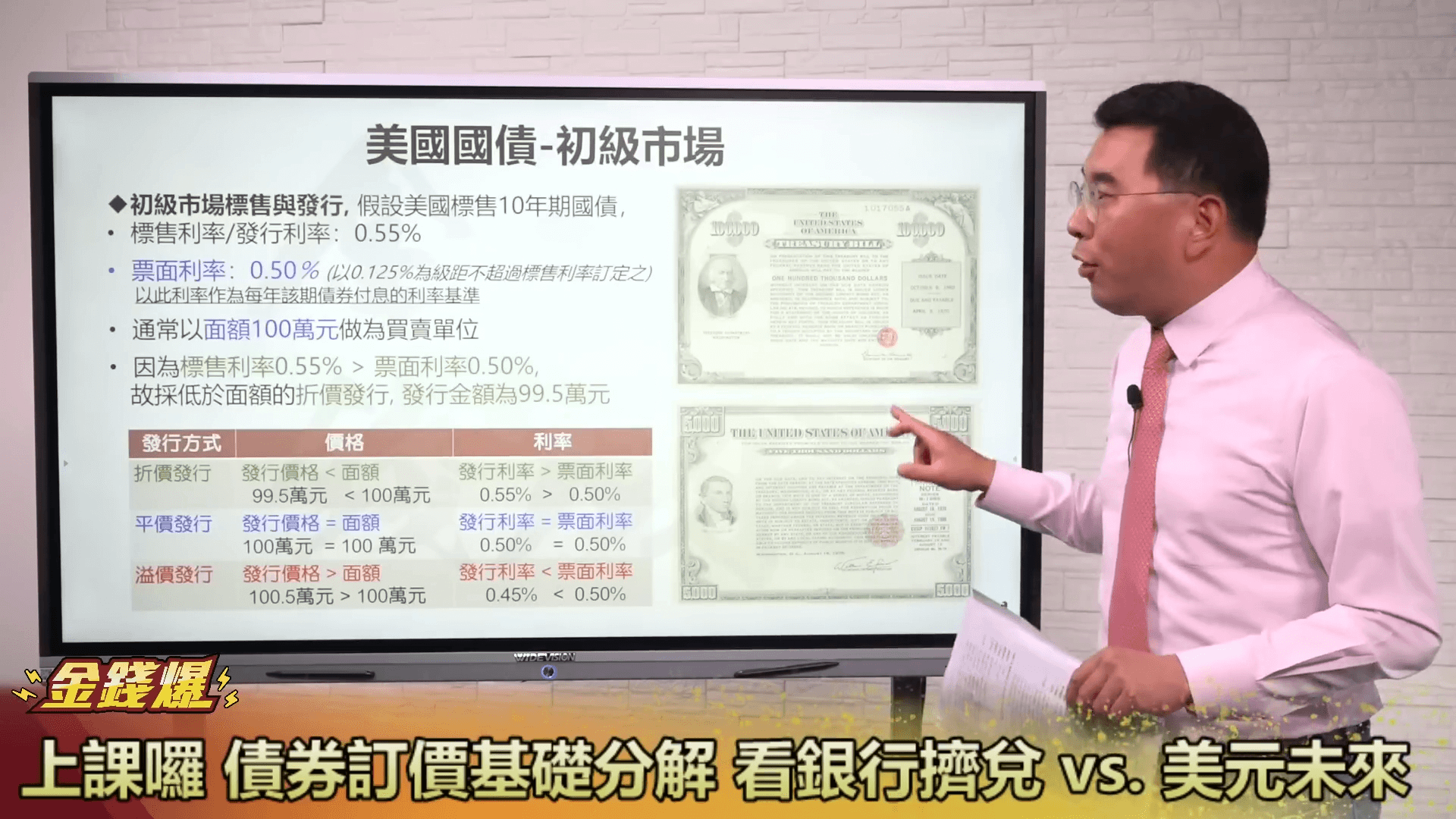

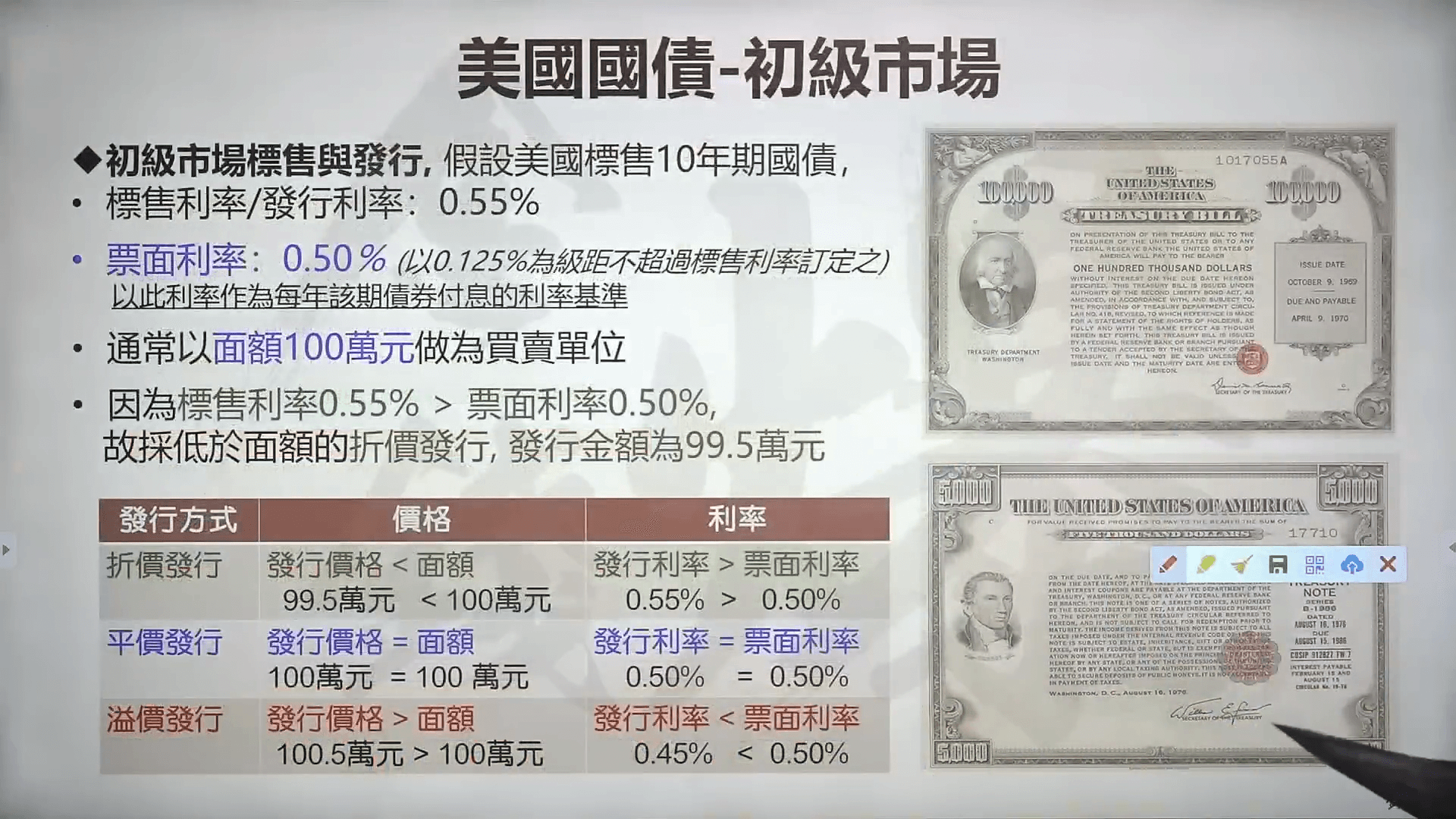

我们下面我们先看这张图,让大家了解到,美国国债的价格到底怎么定义的,我们先从初级市场IPO,再讲到二级市场,就是目前这个市场的一个变化,国债价格到底怎么定

大家要了解到第一个我们就举例,就举这个例子最高价的时候2020年8月,在2020年8月,当时美国标售国债,标售国债这几乎是实力,那标售国债的票面利率是5%,而这个5%是由,标售利率做决定哦

那票面利率是5%,至于还有是0.125%,他这个定价的差距所以将近标售0.55%,大家投标嘛,就是美国国债跟你借钱大家来投标,你要多少钱借给我得标是0.55,那因为0.125的级距作为定价标准,所以定在0.5%

妙了!我说借钱借给你0.55,怎么你只付给我0.5利息,我借你100万,讲好每年100万,每年要付给我5,500块的利息,你怎么只付给我5,000块的利息,这是不合理的嘛,你公开标售是0.55,结果拿到的支票跟借据上只付我0.5,那不是莫名其妙吗?

不是这样,面额是100万,可是会拿得标价来进行补贴,所以100万的借据,严格来讲接近这个金额,你用99.5万就可以给他了,所以我们在这次标售当中我们标0.55,可是美国财政部写在借据上只给我0.5,那剩下部分怎么办,就是在本金折让叫折价发行,所以用99.5万借给美国财政部,你会拿到一张面额100万的美国国债,等到到期的时候,美国财政部会还你100万,那中间的差距就是补贴这个利息,后面懂意思了吗

这是发行债券的过程,所以市场利率跟票面利率,当票面利率高于这个市场利率的时候它会是溢价,当票面利率低于市场利率的时候它会折价

所以就有这个价格,现在要初次发行处于IPO市场,每天都要标售,今天部分我们讲一下昨天美国2年期国债飙升的状况跟美元的关係,所以大家先了解,债券是这样定价的很合理吧

债券与借据案例,市场高利贷怎麽躲掉 20% 重利罪?

所以直观就判断了,我世光跟你借钱,讲好了一年10%的利息,可是我开的借据只付1%,差的9%就从本金补贴,所以我开了一张100万面额的本票或支票,但实上你找你不用借我100万,你借我80万70万60万就好

这个假如老一辈观众朋友,做小中小企业家都知道,这个银行叫做补偿性存款,就是我跟银行借100万,其实银行,100万借给我,他要求20万要存回来,只能拿走80万

像很多地下钱庄以台湾为例,因为台湾对于这个借贷利率有上限,我记得是20%,20%以上就叫重利罪,你借钱不能借超过20%,你超过20%叫重利罪,是要被关被抓的,那怎么办呢?

你要跟我借100万,那我最多只能写20%,那我怎么把利率调高?

我只借给你50万,你签100万的本票给我,我事实上只拿给你50万

50万要付多少利息,是拿100万的20%,所以50万要付我20万的利息,那这个利率变40%,高利贷都这样做的,你没见过高利贷,也知道高利贷怎么做吧,没吃过猪肉也看过猪走路吧,没看过猪走路也吃过猪肉吧

所以高利贷怎么做,所以你去高利贷,哎呀我的票息月息6分,你不要被骗,原因就是你要签一个100万的本票跟借据,但事实上只拿到50万,所以他在这个利率可以动手脚可以2%,可以1%,可是事实上你可能只能借到10万,你可能只能借到5万,这算下来利率很高,所以很多的地下钱庄,基本上他就不会违反重力罪,这大家了解,这就是基础税,地下钱庄都比我们很多粉丝还了解,国债折价跟溢价的关係

所以当你的这个利率跟市场利率,跟他想要利率有有问题之后,他就变成一个折溢价的方形

债券与次级市场关係

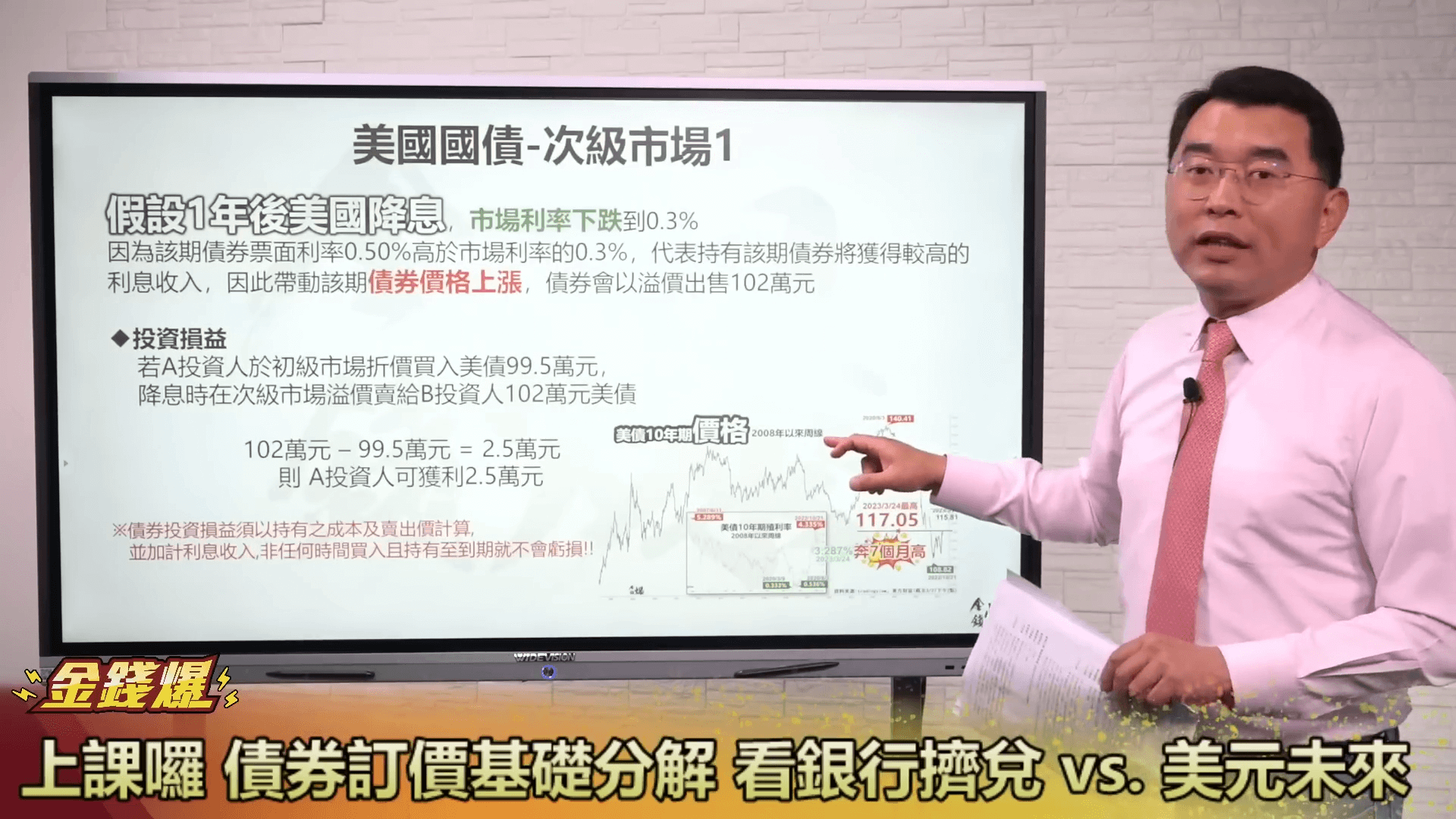

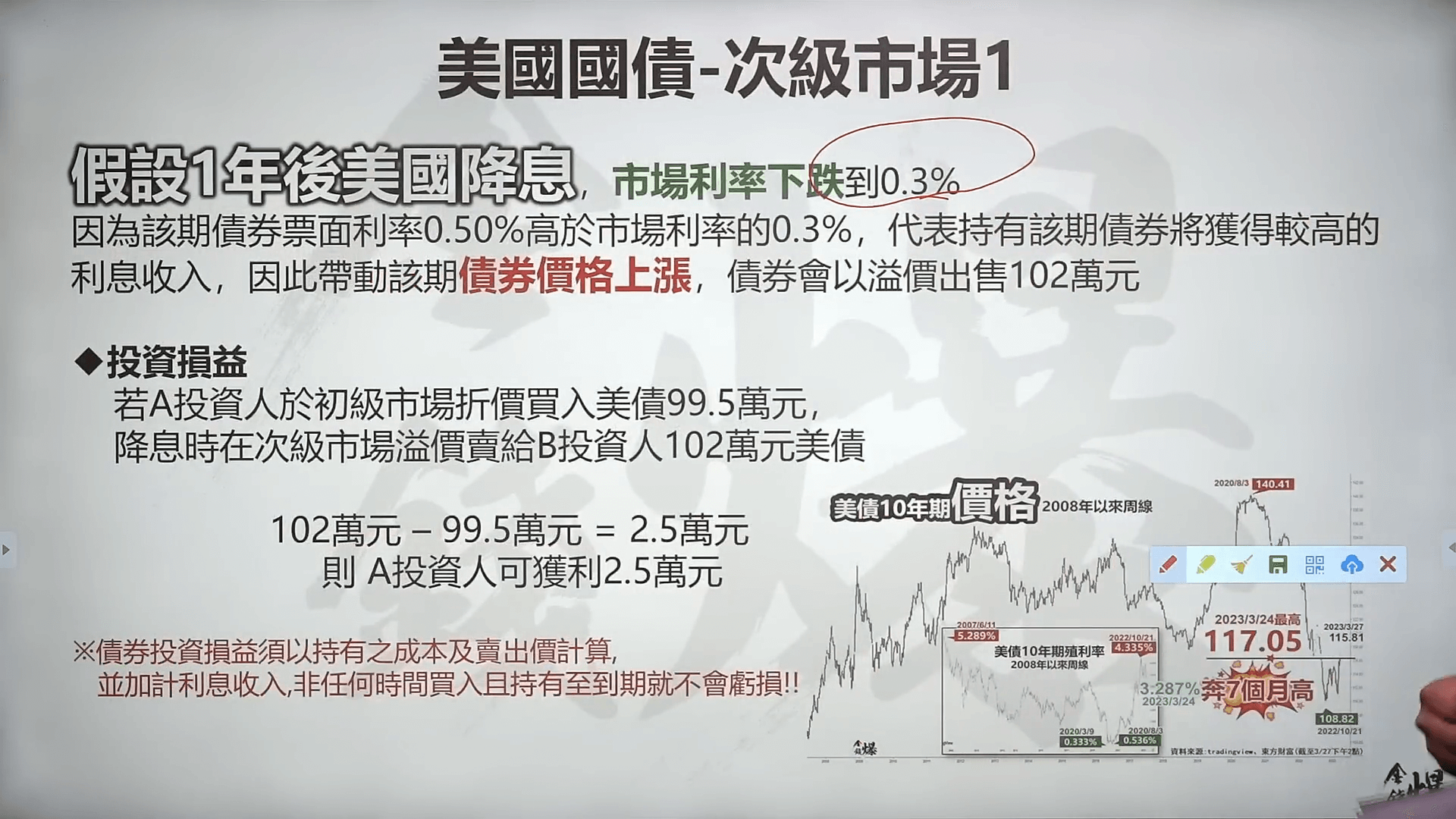

那么进入二级市场那会发生什么事情,以刚刚的故事为例,刚刚是用0.55,0.5标售的吗,偏偏就0.5,好我们现在带了一个债券是0.5%,最近这个市场利率下跌,下跌到0.3%,请问你这张票是值钱还是不值钱?

在台湾叫台资,台资100万的台资,10年到期每年付你0.5%的利息,签好约到台湾银行,但现在的市场利率掉到只有0.3%,那代表这张支票有这张台资,台湾银行开的支票,这代表他值钱了,因为他的利息明显高过0.3,所以这个东西值钱,我当然抓在手上不放,为什么?

因为我现在再去买存款或买台资只剩下0.3,所以我原来买的,哇你好聪明哦,你先买了,你锁定了高利,现在你要跟我交换,怎么交换,我不是傻瓜哦,怎么交换?

就是开始出现了溢价,所以债券价格会上涨,债券价格上涨用于补贴这个债券

所以债券价格我们讲本来是这个99.5,现在涨到102万,为什么102万,下面我们来算,因为0.5跟0.3每年差0.2%,乘以100万,是不是一年差2,000块,所以2,000块假如我们乘以10年,是变乘以10,就变2万块,这是多的利息

所以你要拿到我这个支票,基本上你要多付2万,这才会符合市场的价值,所以为什么利率跌,债券涨因为这个市场没有人是傻瓜,你懂意思吗,所以为什么利率跌债券涨,债券上涨的本质,虽然到期我会领到100万,我只领到100万,可我再次强调面值是100万,可是因为这个票息是0.5%,我在10年当中会多赚2万块,因为跟0.3比较,这2万块就会在这个价格当中发生,所以我虽然先付102万,可这个票和这个债,会多给我2万块的利息,相对市场水平,所以我102买我没有亏哦,其实没有亏哦,因为他比较高嘛,我现在去买100万的是0.3嘛,那我去买个102万的0.5不是一样的意思吗

所以利率走低,手上有的债券它价格会走高,手上价格会走高,这以下的公式

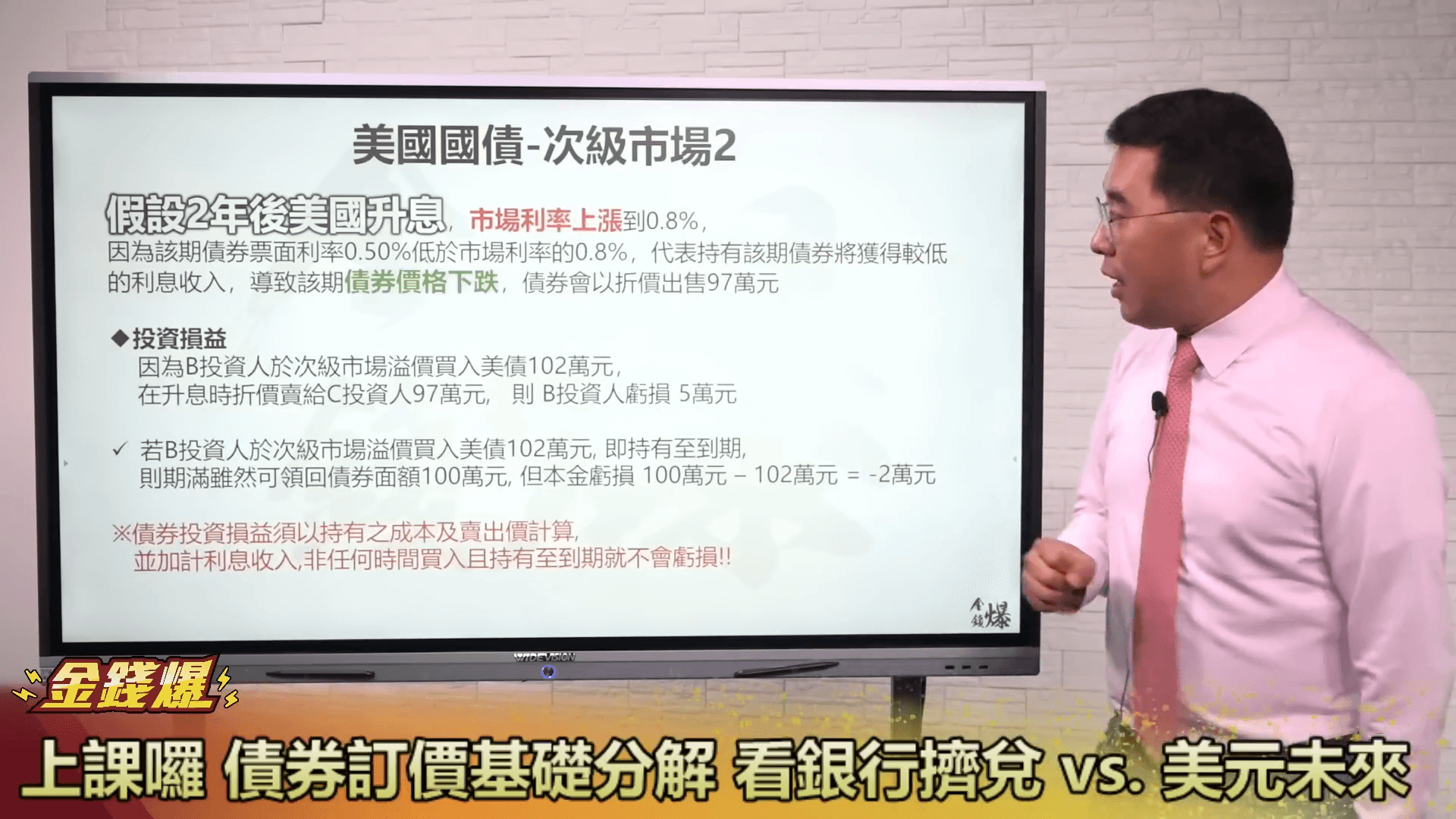

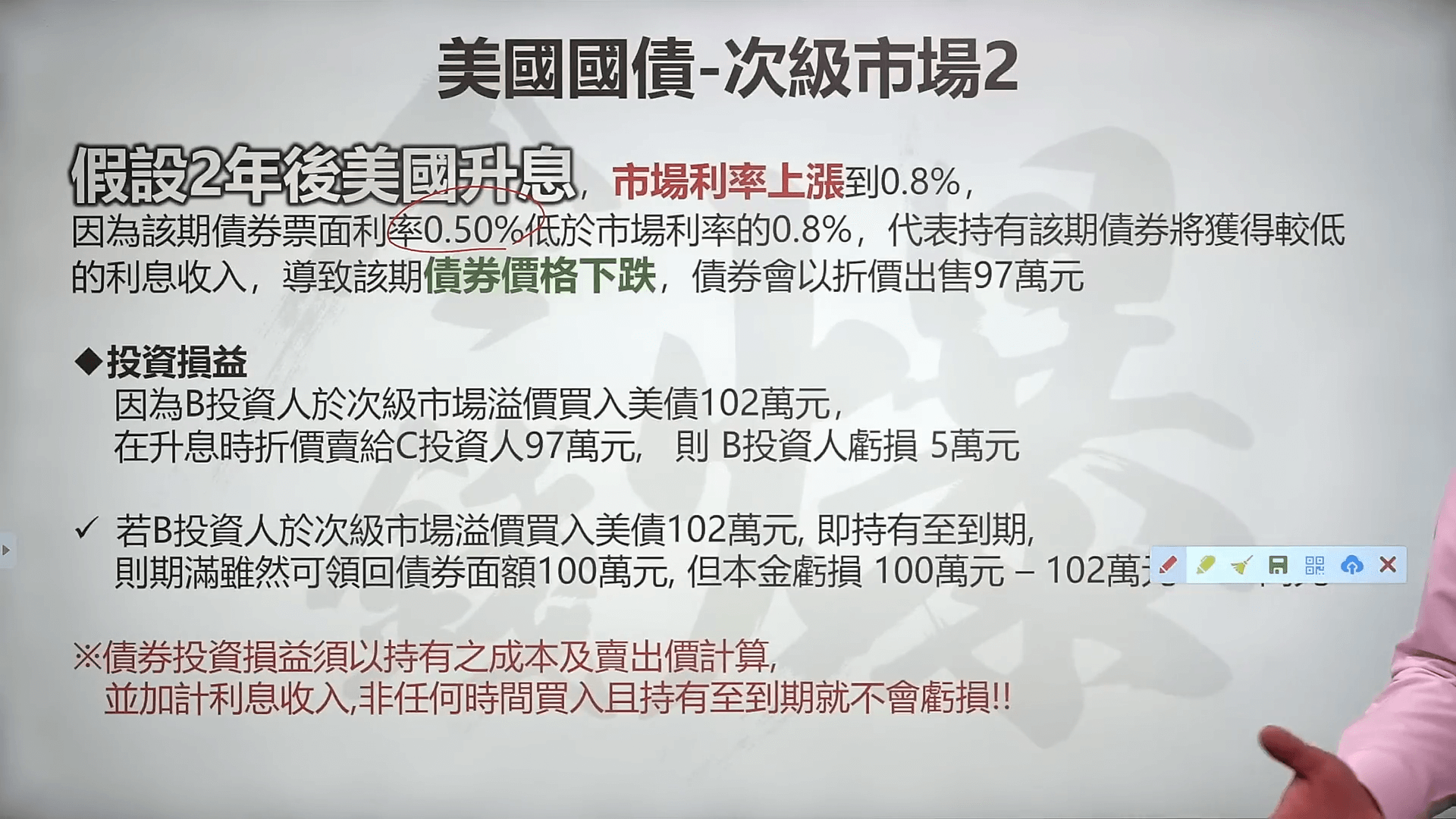

好那我们看一下,那升息怎么办呢,同样刚刚买的债券100万,你的利率是0.5,你要吗?

我现在跟你讲哦,世光收售存款,阳光银行收售存款,我们以一年前的美元活存跟你借钱,你愿意吗?

你不是傻瓜嘛,市场上没有傻瓜,所以你拿一张票券,你先说谁要谁要,我很急我需要换钱,那大家都不是坏人,谁要谁要

借钱可以,现在利率是0.8%,你的100万每年只付息0.5%,可是我不借给你我去做别的事情,我拿0.8,所以你要补贴我0.3%的这个损失嘛,乘以10年不就3万了吗,所以最后这个债券会折价发行

所以利率走高,你的债券的市场价格会下跌,利率走低你的市场价格会上涨

大家应该很多人听得懂了,我知道我金钱豹粉丝其实水准蛮高的,但很多人不懂的地方都懂了,所以我们今天要再次讲,为什么利率跟债券价格是负相关,没有人是笨蛋,你就是把实务想,你手上有一张票,那在市场利率高跟低会有不同的结果,要跟人家多要一点点补偿,或你补偿别人,就这样来的

所以利率走高你要补偿别人,那利率走低,我的票比较值钱所以人家跟我买,人家要补偿我,所以价格是走高

为什么硅谷银行会被挤兑?

我们用最简单的实物做观察,好那我们再看一下,又回到刚刚的例子了,为什么硅谷银行会被挤兑,而且这个挤兑没完没了

我们就举当时发生例子,就是这个例子,美国国债2020年8月3号,当时美国十年期国债要给到140,前面发行利率很低嘛,所以这个价格前面发行利率比较高嘛,所以后面利率越来越低,因为利率低到0.33%,前面利息可能2%、3%发行的,以现在0.33%所以利率走低,所以你要我的债你要补贴我,所以价格就从100-140

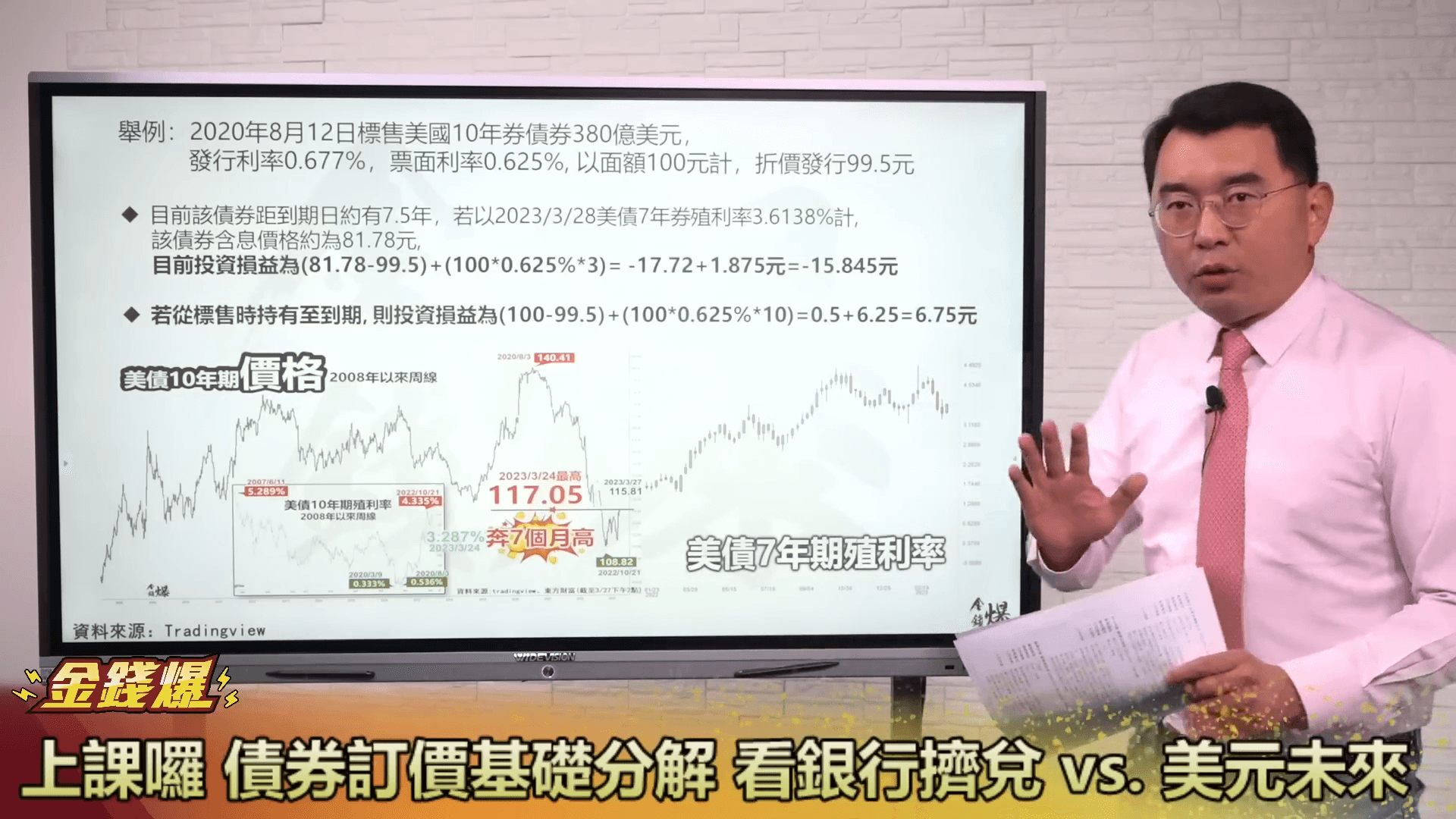

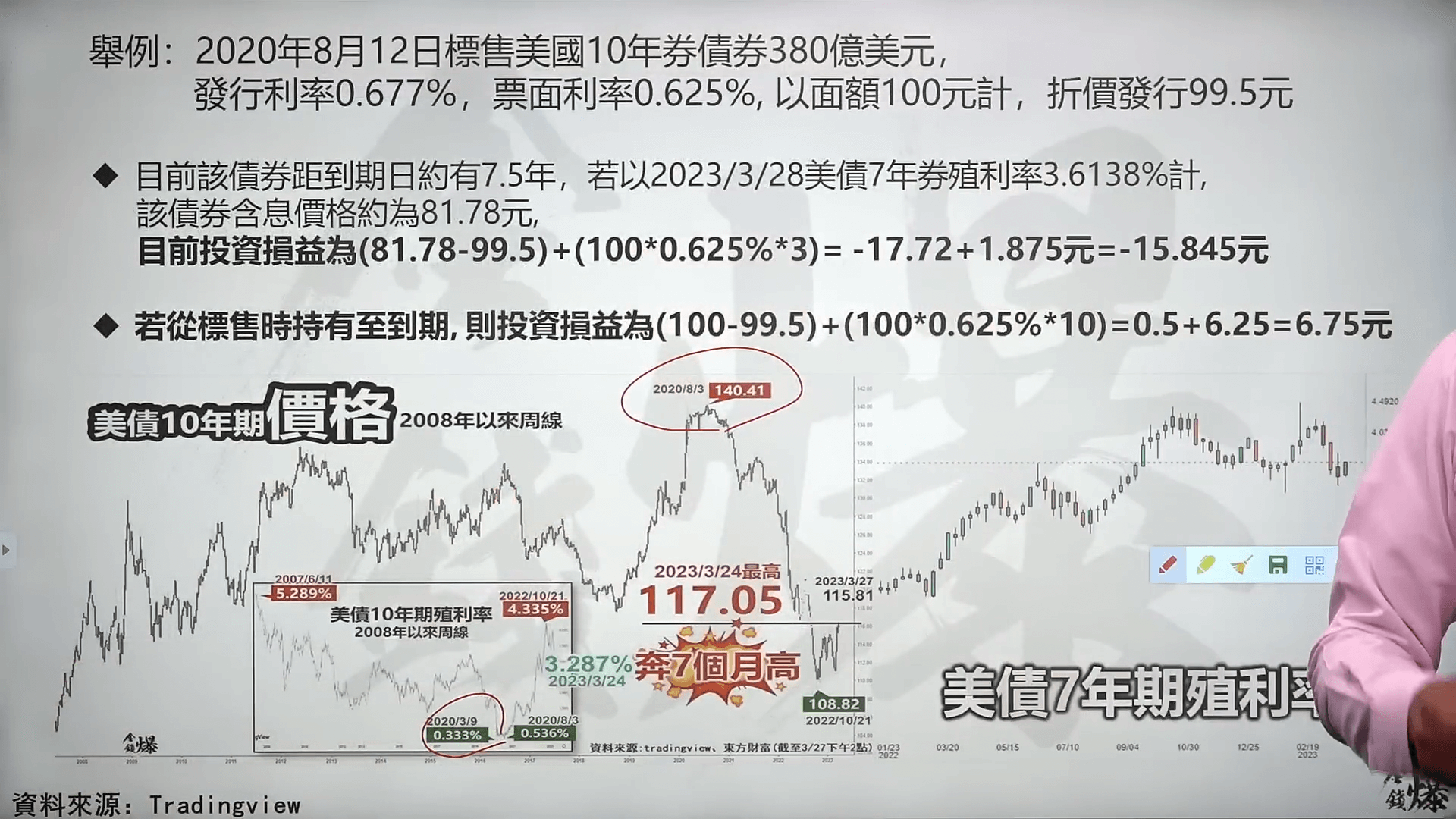

我们先举当时发生的例子为例,了解到到底有多悲惨,2020年8月12号这真实故事哦,美国标售十年期国债380亿美元,当时是疯狂抢购,那个时候得标倍率,抢标倍率要快接近3倍,就是以这个比例来讲,是非常高的一个抢标比率,就大家抢着要抢着要,最后发行利率是0.677,我跟你讲0.125做跳位,所以发行的票面利率是定在0.625

那一样哦,这是得标利率,可是票面利率比较低,所以折价发行99.5元,透过面值100块,补贴你本金0.5万块给你,所以你少借一点给我拿100万的本票,到期还你100块,但现在只要给我99.5为什么? 补贴利息!

那这一期2020年8月12号标到的债券,你知道到现在发生什么事情吗?

我们来给你分析,这个债券走走走走走走走走走走,就走到今天,你知道会发生什么事情吗,十年期的国债,从2020年走到今天,大概现在还剩下7.5年,因为走了2年半

所以这个债券我们就以7年债为例,市场上也有7年债,也有7年多一点点债券7年债,那7年债要注意哦,现在你这个10年债已经领了2年多,算领3年的利息了,还有7年到期,7年后还本

可现在的7年债是3.6138%,你的那个债券他的利率是0.625%,你觉得现在是3.6138%,你手上有的在20年8月份标到的是0.625%就是硅谷银行标到的

请问我要借钱,我是要借给他,还是借给他,在同样的品质,都是美国国债情况之下,你当然是借给他嘛,都是美国国债嘛,都是美国财政发行嘛,你是要借给他0.625还是借给他3.618,答案出来嘛,所以这时候他怎么办,他怎么办?

他要把债券给卖掉,他要补贴给这个投资人:「哎买我买我」

不要!你的利率比我低

3%,我又不是笨蛋一年差3%七年差21%,我是傻瓜吗?

你不傻,我拿本金补贴你,所以我们看一下,以这个价格来讲就变81.78元,所以债券这个债券本金,在这边已经发生了17块的损失,加上你领了3年利息拿着1.8块的利息,所以最后你总共赔了15块钱

当初你99.5块买的,现在大概要赔15块钱,大家赔了快20%,硅谷银行为什么倒掉,莫名其妙赔了15块钱,赔了超过18%就这样来的

债券跌价不卖抱到到期会怎样?

那另外问题,那我不要卖好不好?我抱到到期

关键我们抱到到期会怎样,这我们讲第二个问题,能不能抱到到期?

可以,你就抱到到期,反正财政部会还我100块的面值,前面例子,我当时买99.5,所以第一个我会赚到0.5块钱的利得,我是用99.5跟美国财政部借他钱,给我100块面值的债券,所以你还我是要还100块,所以这边我会赚0.5,另外10年的利息可以赚6块2毛5,所以我抱到到期,我总共可以赚到6.75元

这个问题就来了,一个是抱到到期6.75元,一个是现在甩卖赔15块钱,感觉上是抱到到期比较好对不对,是这样吗?

很多人说我抱到到期就好了嘛,就没事了嘛,谁说美国国债会跌?,我抱到到期就好了,我就没有损失,我抱到到期,真的是这样吗?

正常殖利率曲线套利 400%

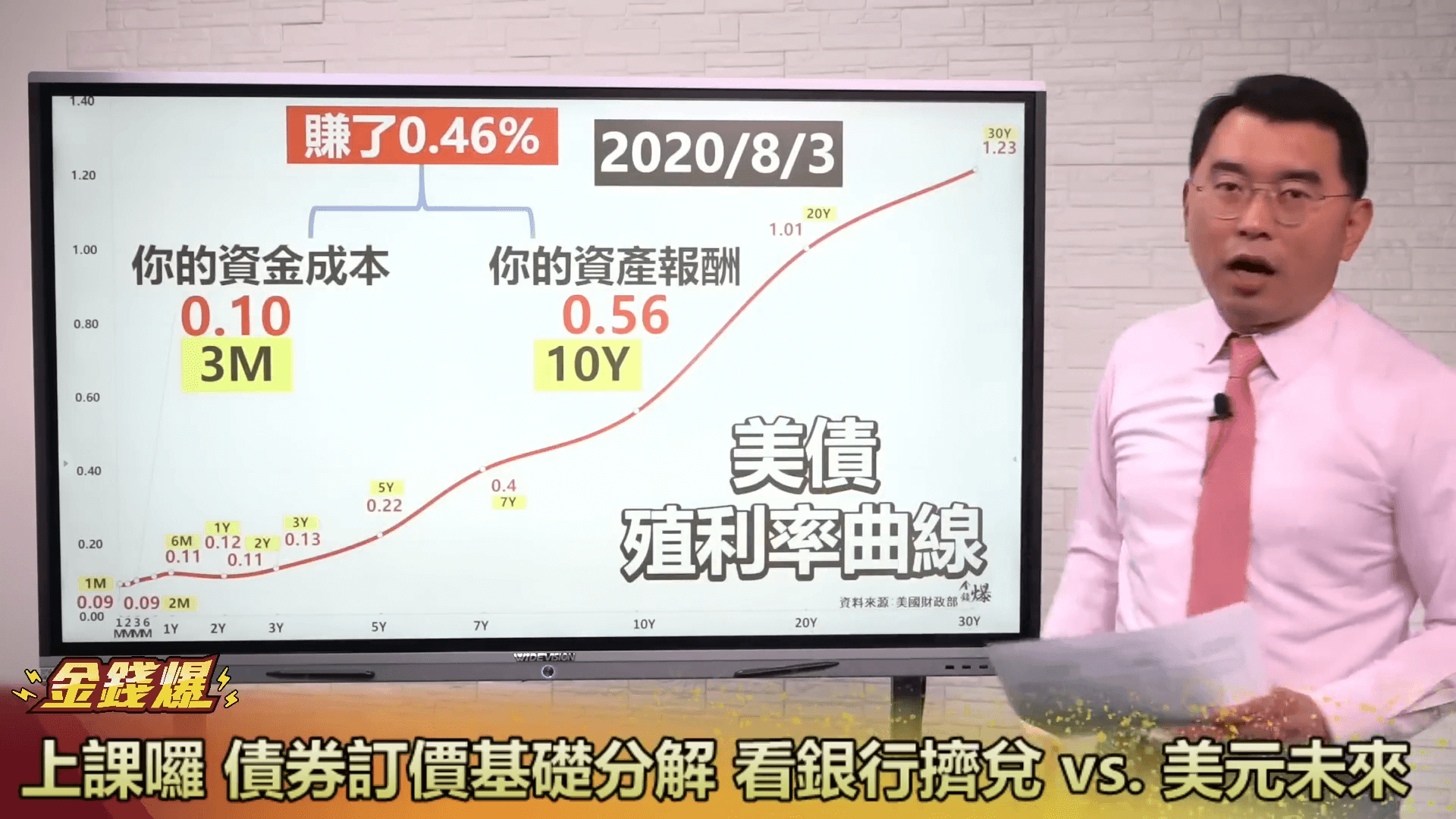

这是2020年8月3号,当时大家算的什么,不是只有硅谷银行哦

包括持有美债的,包括中国的外国外管局哦,包括日本央行哦,包括台湾的寿险公司哦,在那个时空,你不要现在张飞打岳飞哦,在那个时空2020年8月3号,我们刚举个例子发生什么事情

在2020年8月3号,注意哦!,10年起国家殖利率是0.56,发期是0.62,这殖利率曲线,因为这是到期

好你的报酬率是0.6,你的成本是多少,你的成本是3个月期的货币市场资金利率是0.1,0.1的资金去套0.6,套0.5好了,这什么意思,这是4倍的报酬,不是4%,是400%的利润

看到没有,是不是有小聪明,你拿0.1%的成本去做0.5%、0.6%,我算0.5%的报酬率,你是不是,1块钱套5块钱回来,大聪明哎!

你以为只有你有大聪明吗,硅谷银行更是大聪明,透过人工智能计算之后,疯狂的进行套利,只有硅谷银行吗?

大家都是一样,想用3个月的货币资金来套10年的资产,都这样做

不要张飞打岳飞哦,在那个年代你会做什么,你当然是借这个存这个嘛,银行他有无限期3个月资金,哪里都有,跟一般存户借也可以,跟企业借也可以,跟这货币市场拆借也好,就这个资金

借完之后套4倍,0.1变0.5 好爽,无风险套利,为什么因为你两个资产都非常安全,这国债不太吃群众,不太吃你风险资本,可以无限循环,无限循环,大天才!

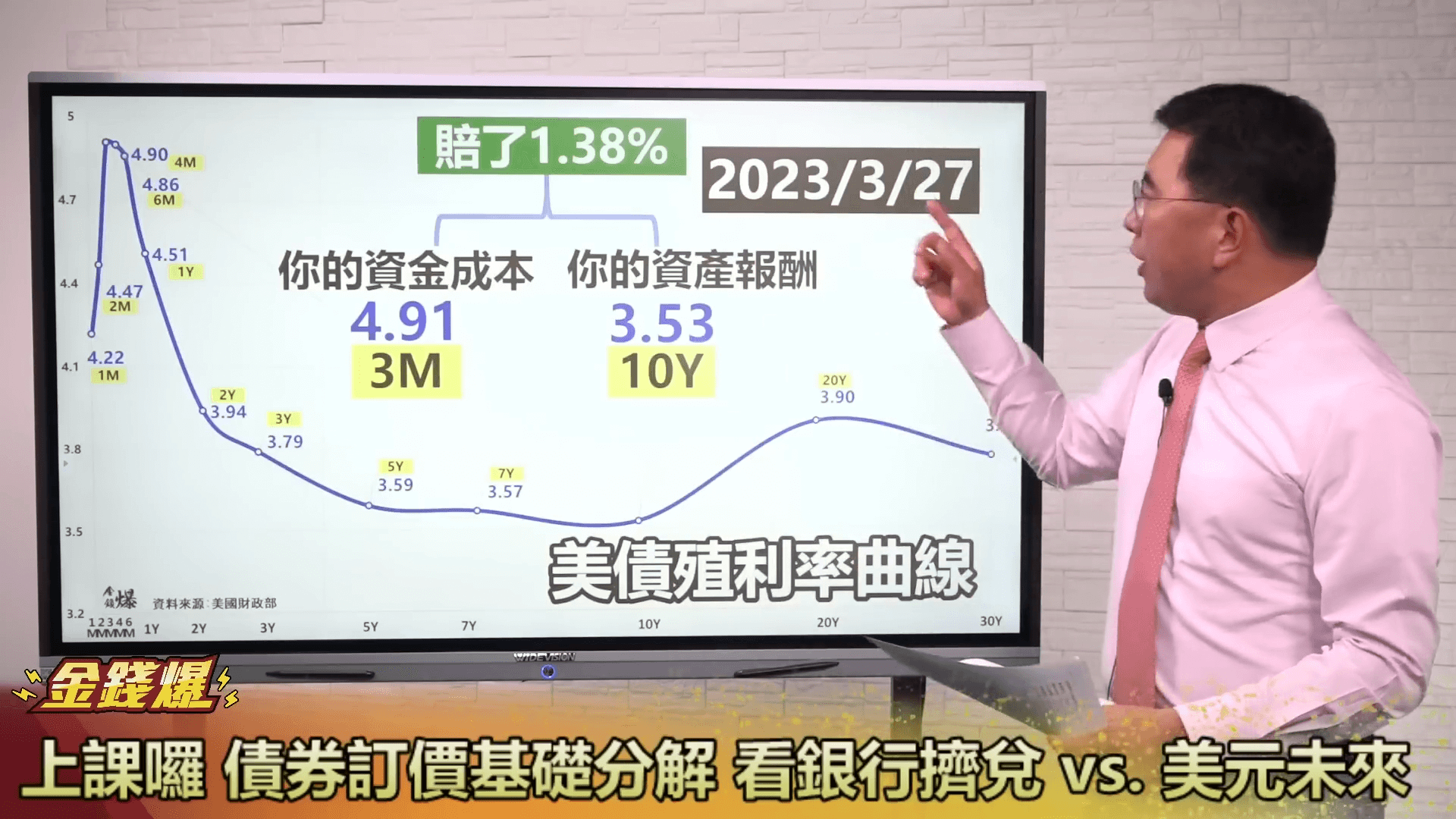

殖利率倒挂对银行持有债券影响

好这个大天才为什么翻身,到了最新我们看3月7号昨天,现在的资产是3.53,可以注意哦,这跟你没关係,因为你是靠3个月、3个月、3个月不断转存,现在的利率3个月在4.91在这个点,4.91你已经翻车了,怪不得你已经翻车了

注意哦!现在是4.91哦,我们把这个故事拉回来看,一个是认赔赔15块钱,一个是抱到到期赚6.7块,赚6.7块是理论价值,理论的收益,确定的收益

可是你的成本是多少呢?,你再抱7年,再抱10年你是赚6.75块,现在利率是4.9%,也就是你报到到期,你的确收到6.75,可是你一年的成本是4.9%,10年的成本是49%,我们这个指标粗暴计算,你以为你抱到到期是赚钱,事实上你付出这个,得到这个,你赔更多

美国政府利用升息白嫖全世界

所以我们看到这个寿险金控,现有第一个已实现,还有摆在帐面上的可能持有到到期这边,你以为实现就赔掉了吗,不实现就不赔吗?

屁!赔爆了!!!赔死人了!!!!

因为你的成本不见了,你以为是这样赚400%,你以为用0.1赚0.5,拿三个月不断的套期做这个,结果没有想到,美国的升息,把原来假设全部给干翻了,那发生事情,债券的市值就大幅度的走低

我们从通货膨胀来观察,从美国生涯观察,现在握有债券的人,就是给美国政府跟美国纳税人白嫖!就是白嫖!!!,因为他跟你借到0.5的利息,现在可以存4.9的收益,你懂吗?反过来他开始白嫖你喽

他开始用之前,两年半前给你借的0.5的0.6的这个资金,先来套你知道吗,他套死你,这就是白嫖,这就是白嫖

加入通货膨胀,持有债券的人,持有证券的人损失越来越大,越来越恐怖

而现在已经卡住了,全球刚刚讲的美国公债、加MBS、加公司债,加一加快50兆,40多兆

还有其他全球发行的美元相关商品,何止听说有300兆之多,就不断的被美国吸血,养了10年,就为了这一年的宰杀,养羊吗?养牛吗?养猪吗?就这样宰杀

债券殖利率倒挂可能持续吗?

好那这边有观察要看到另外问题,这种倒挂可能持续吗?

当然不可能持续,面对倒挂不合理,怎么可能短端高长端低,这个时间就错乱了嘛,所以基本上他有天会回正,而这个回正就是我们投资机会

那么为什么现在美元不够强,你知道吗?

殖利率倒挂加剧之后美元就开始转弱?

从倒挂加剧之后美元就开始转弱,为什么?

要分析长端跟短端的关係,我们今天不管你在香港还在台湾还在大陆,我们都知道美元的活存,美元3个月6个月定存很高,你可以存到这些利率4.3%、4.5%、4.7%、4.9%,香港还存到5%以上你可以存到这边,那银行收售了美元资产之后他给谁?

过去收售美元存款给有长期资金需求的,像保险公司,像投资银行,像养老金,像 Mutual fund,像很多投资人,说吸收短期资金,放贷给长期的美元的投资人

可是现在倒挂了,你吸收了大量美元,你看香港大陆台湾,每个银行在抢美元,可是抢了美元之后,没有人要,为什么?

因为现在倒挂吗,所以原来的资金的需求者,美元的需求因为倒挂而降低,因为倒挂而消失,所以变成美元越来越多,大家把台币换美元,把港币换美元把人币换美元,把各式各样货币都换美元,因为美元利息高

可是美元没有去处,美元的需求因为长端倒挂的关係,不会有人借这个做这个吗,不可能吧,理性分析不会吗

好现在开始美元没有需求,美元没有需求,美元指数美元汇率就显得相对弱势,所以从去年第三季一路开始下跌,原因就是倒挂开始发生

美元的未来在哪?

好那现在问题美元未来在哪边,关键在于这个倒挂会不会持续

那这问题很简单又回来开始,请问0利率可以维持多久,0利率养了10年,6个月杀光全家、杀光全球的证券债券的持有人,倒挂也是不可能持续哦,所以倒挂的一反扑,美元的需求就回来了嘛

所以官方要理解到为什么世光看美元,为什么解读倒挂,为什麽解读债券,来提到美国透过一个升息,把过去十年我们回到2008、2009年,我们都知道次贷海啸,美国用QE跟零利率,试图缓解美国碰到的困难,跟结构性问题,我们都知道这是美联储的阴谋,阴谋有个终点,阳谋有阳谋终点,这终点已经发生了,美国人已经把过去十年,把2008年所有问题甩给大家了,不管是证券,不管是股票,不管是房市,已经甩给所有非美国纳税人,当然纳税美国人也是,甩给所有人

只要你持有证券化的商品,基本上你都要为,不是为过去10年买单哦,你要为美国过去20年,甚至这个 Kobe Bryant 的薪水买单,他性格那么高,怎么那么荒唐那么淫乱,什么 Magic Johnson 淫乱,淫乱是淫乱,幸好 Magic Johnson 不是在中国了,因为 Magic Johnson 他自己讲他得爱滋病嘛,他嫖了2万个人,2万个粉丝,在中国早就已经关十几年了,但 Magic Johnson 厉害了,嫖2万个人过得很快乐,为什么那么快乐,因为有人帮他买单,这是美国在金融切割当中做的观察

所以我提到美国在紧缩,我们只能被迫紧缩,美国在宽松,你可以做消极的抵抗,可他紧缩浪潮来,谁宽松谁替美国买单

跟大家做分享,特别把昨天节目,呃进行一个基础上课,希望今天大家听到债券价格,为什么利率跟价格会变化,其直观要让大家了解,另外美国是如何把过去10年的複利率跟利率,一次总结,最后一个人买单,你会是最后一个吗?,还是谁最后一个,硅谷银行,他绝对不是最后一个,分享给所有观众朋友